Governo Federal impõe restrições significativas na metodologia de compensação de créditos decorrentes de ações judiciais, que podem impactar no fluxo de caixa e na previsibilidade fiscal das empresas

A Medida Provisória nº 1.202, de 28 de dezembro de 2023, surpreendeu a todos os contribuintes, ao trazer em seu bojo, alterações ao art. 74-A da Lei nº 9.430/1996, de modo a determinar que o limite mensal de compensação decorrente de créditos decorrentes de ações judiciais com trânsito em julgado, seja graduado de acordo com o valor total do crédito.

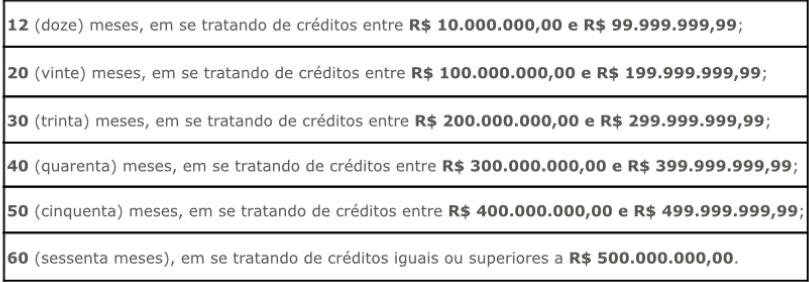

No intuito de regulamentar a Medida Provisória, sobreveio, em 05 de janeiro de 2024, a Portaria do Ministério da Fazenda nº 14, passando a dispor que “quando se tratar de créditos decorrentes de decisão judicial transitada em julgado, o valor mensal a ser compensado fica limitado ao valor do crédito atualizado até a data da primeira declaração de compensação dividido pela quantidade de meses”, de acordo com os critérios abaixo:

O texto, na forma em que está, evidencia diversas lacunas que podem prejudicar os contribuintes. A primeira delas é de que, o novel regramento não especifica se o tratamento diferenciado passará a ser aplicado somente em relação as compensações habilitadas em período após a sua vigência ou se será replicado àquelas que já se encontram em curso.

Além do mais, corroborando a problemática trazida, a depender do montante do crédito habilitado, enquanto base de cálculo para graduação dos meses, e dos valores já aproveitados, o “recálculo” do período e sua exigência mínima, sobre o saldo de crédito, poderão ser prejudicados. Nesse cenário, não se sabe se os contribuintes sofrerão algum tipo de “glosa” em relação a diferença das parcelas recalculadas.

Também não se tem notícia, se a RFB automatizará o seu sistema eletrônico, para que a limitação se faça automaticamente no ato da transmissão das Declarações de Compensação.

Cumpre apontar que, sob quaisquer das perspectivas, havendo ou não compensações habilitadas, antes ou sob a vigência das novas normas, as medidas propostas pelo Governo são ilegais e arbitrárias.

Sabe-se que, diversas empresas, por questões estratégicas/operacionais e, para estimular a concorrência e a livre iniciativa, optam por concentrar a compensação em determinados períodos ou, o que parece lógico, dispor do direito a partir de mero interesse e conveniência, à sua escolha, e ainda, dado o cenário, não muito distante, de pandemia, reservar parte dos créditos (e observada a prescrição) de modo a precaver-se em situações de urgência que possam surgir, visando a manutenção da atividade empresarial.

Desse modo, engessar no tempo e em valores pré-estabelecidos, o quanto os contribuintes podem aproveitar do benefício econômico alcançado, beira a violação da Segurança Jurídica, Princípio da Legalidade, primado da Livre Iniciativa e Concorrência Leal e ainda, desequilibra o Interesse Público e a Eficiência.

No mais, além dos aspectos jurídicos desobedecidos, sabe-se que o Ministério da Fazenda justificou a medida no sentido de que teria ficado inviável para a Receita Federal planejar a organização fiscal, porque não possui condições de acompanhar o impacto das compensações, que são informadas diariamente pelos contribuintes.

Cumpre referir que, a ação do Fisco traduz-se em nítida restrição ao direito de creditamento e surge, assumidamente, como uma forma do Poder Executivo compensar a perda da arrecadação ocorrida com os efeitos do Tema 69, em que o STF decidiu pela exclusão do ICMS da base de cálculo do PIS e COFINS. A restrição ao crédito nesses moldes, além de irrazoável, promoverá inúmeros prejuízos de ordem econômica, tal como, aumento da carga tributária, o que tornaria contraproducente o próprio efeito do direito assegurado com as ações judiciais transitadas em julgado.

Cabe lembrar também que, a medida trazida com a Portaria do MF parece-nos um “deja-vu” em relação ao quanto previu a Lei nº 8.212/91, em seu art. 22, que vedava a compensação superior a 30% do valor a ser recolhido em cada competência. Em 2003, o Superior Tribunal de Justiça (STJ) afastou a possibilidade de limitação das compensações tributárias quando o crédito fosse oriundo de medida julgada inconstitucional (Embargos de Divergência em Recurso Especial nº 189.052/SP).

Por fim, cumpre asseverar que a Medida Provisória ainda está em tramitação e poderá ser rejeitada por ausência de urgência sobre o assunto, razão pela qual, a vigência da Portaria MF nº 14/2024, na forma como feita, parece prematura e passível de discussão judicial.

Nesse contexto, recomenda-se o ingresso de ação judicial para resguardar o direito das empresas que detenham créditos decorrentes de ações judiciais com trânsito em julgado, a efetuarem a compensação na forma que melhor lhes convir, especialmente para que o movimento da Administração Pública, não venha a pulverizar o benefício conquistado e impactar na previsibilidade financeira dos contribuintes.

Fale conosco através do e-mail ou telefone, consulte o contato direcionado a sua cidade no rodapé de nosso site.